eFNOL: maak van FNOL het absolute eerste wat er gebeurt na een auto-ongeluk

Wanneer er zich een onvoorziene gebeurtenis in het verkeer voordoet en deze gedekt wordt door een verzekeringspolis, moet de verzekeringsnemer of de getroffen partij zijn verzekeringsmaatschappij onmiddellijk op de hoogte stellen. Zo werkt het in de wereld van verzekeraars. Deze melding is het begin van het claimproces. In de industrie noemen we dit de 'First Notification of Loss' (FNOL). Het doel van FNOL is om de verzekeraar op de hoogte te stellen van het incident, zodat zij de claim kunnen beoordelen en alle noodzakelijke acties voor de afhandeling kunnen starten. Zoals bij veel dingen in het leven is snelheid van essentieel belang bij FNOL. Dat is waar eFNOL om de hoek komt kijken.

Het FNOL-proces omvat meestal het verstrekken van essentiële details over het incident. Denk aan het tijdstip, de locatie, de soort schade en alle relevante informatie die door de verzekeraar wordt gevraagd. Deze informatie helpt de verzekeraar om de omstandigheden rond de claim te begrijpen en de geldigheid ervan te beoordelen.

Het tijdig melden van schade via FNOL is van cruciaal belang. Het stelt de verzekeringsmaatschappij in staat om:

- De afhandeling te starten:

Het stelt de verzekeraar in staat om het claimsafhandelingsproces prompt te starten door middelen toe te wijzen en indien nodig onderzoeken te starten. - De claim te beoordelen:

Het beoordelen van de verstrekte details helpt verzekeraars de situatie te beoordelen en te bepalen of deze binnen de dekking van de polis valt. - Verdere schade te voorkomen:

Directe melding kan helpen bij het beperken van aanvullende schade of verlies door richtlijnen te geven aan de verzekerde over noodzakelijke acties.

Optimalisatie van FNOL: een vanzelfsprekendheid voor elke verzekeraar

Het is duidelijk dat FNOL dé cruciale eerste stap in het claimproces is. Het stelt verzekeraars in staat essentiële informatie te verzamelen, de situatie te beoordelen en noodzakelijke acties te ondernemen om het claimafwikkelingsproces voor hun verzekerden te versnellen. Daarom is het van enorm groot belang voor verzekeraars dat de First Notification of Loss zo goed mogelijk verloopt. We zullen een paar redenen opnoemen waarom het stroomlijnen van FNOL bovenaan de to-do-lijst van elke verzekeraar zou moeten staan:

- Uitstekende klantenservice:

Een gestroomlijnd FNOL-proces verbetert de klantenservice. Snelle erkenning en efficiënte afhandeling van claims na de melding dragen bij aan een positieve klantervaring, wat de retentiegraad verbetert. - Snelle claimverwerking:

Tijdige FNOL stelt verzekeraars in staat om het claimproces snel te starten. Het helpt bij het toewijzen van middelen, uitvoeren van onderzoeken (indien nodig) en versnellen van afhandelingen, wat uiteindelijk leidt tot een betere klanttevredenheid. - Risicobeoordeling en -beheer:

FNOL voorziet verzekeraars van onmiddellijke informatie over mogelijke claims, waardoor ze risico's effectief kunnen beoordelen en beheren. Het begrijpen van de aard, frequentie en ernst van gemelde verliezen helpt bij het evalueren van de algehele risicoblootstelling. - Fraudepreventie:

Vroegtijdige melding via FNOL helpt bij het detecteren van mogelijke frauduleuze claims. Verzekeraars kunnen details die zijn verstrekt bij de melding van verlies controleren, vergelijken met polisvoorwaarden en eventuele inconsistenties of rode vlaggen onderzoeken. - Schadebeperking:

Kennis over de schade in een vroeg stadium stelt verzekeraars in staat maatregelen te nemen om verdere schade of verliezen te beperken. Zo kunnen verzekeraars bijvoorbeeld adviseren over onmiddellijke acties om aanvullende verliezen te voorkomen in geval van schade aan eigendommen. - Reservering en financiële planning:

Verzekeraars gebruiken FNOL-gegevens om potentiële claimkosten te schatten, waardoor ze voldoende reserves kunnen opbouwen en hun financiën effectief kunnen plannen. Dit helpt bij het behouden van financiële stabiliteit en zorgt ervoor dat ze opgelopen verliezen kunnen dekken. - Naleving en rapportage:

Verzekeraars hebben vaak wettelijke verplichtingen om claims binnen bepaalde termijnen te rapporteren en te beheren. FNOL vergemakkelijkt het voldoen aan deze wettelijke vereisten door het claimsafhandelingsproces prompt te starten. - Gegevensanalyse en verbetering:

FNOL-gegevens maken deel uit van de analyses van verzekeraars. Ze analyseren deze gegevens om patronen, trends en verbeterpunten in hun beleid, processen en risicobeoordelingen te identificeren. - Kostenbeheersing:

Vroege melding stelt verzekeraars in staat kosten die verband houden met claimsafhandelingen onder controle te houden. Tijdige interventies, nauwkeurige beoordelingen en efficiënte verwerking kunnen uitgaven beperken. - Voorkomen van geschillen: Tijdige melding helpt bij het minimaliseren van dekkinggeschillen. Heldere en directe communicatie over de verliesdetails vermindert de kans op meningsverschillen tussen de verzekerde en de verzekeraar met betrekking tot de dekkingsvoorwaarden.

De sleutel tot succes is eFNOL

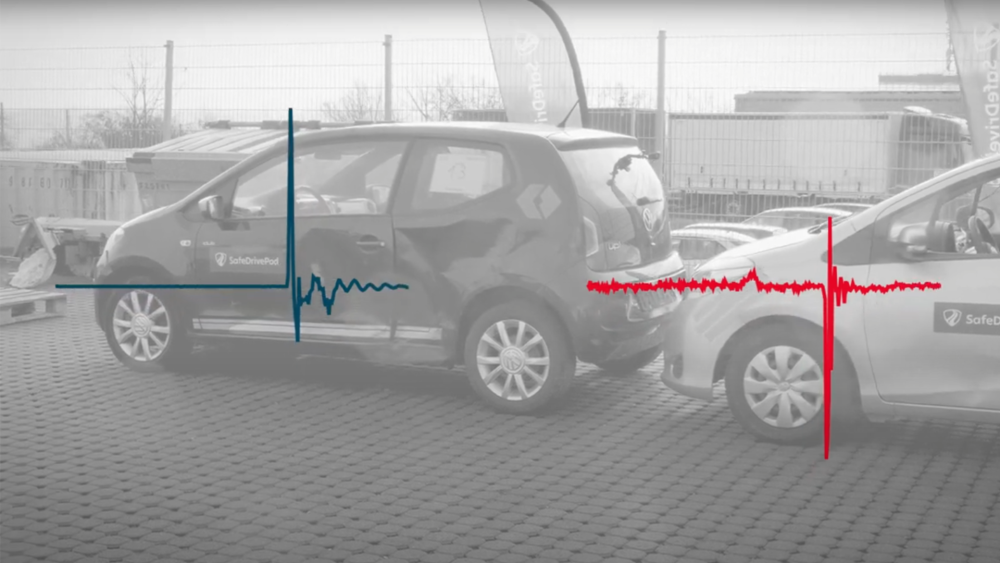

In essentie fungeert FNOL als dé mogelijkheid bij uitstek voor verzekeraars om risico's direct aan te pakken en te beheren, wat zorgt voor effectieve claimafhandeling, fraudepreventie, financiële stabiliteit en verbeterde klanttevredenheid. De volgende stap in het verder optimaliseren van FNOL is automatisering, of eFNOL. Door het gebruik van een botsingdetectiesysteem zoals SafeDriveResponse en het exporteren van telematicagegevens (vastgelegd door SafeDriveMotion) van het voertuig vóór het incident - en zelfs van het incident zelf - wordt FNOL als initiële en cruciale stap in de afhandeling van claims volledig naar een ander niveau getild.

eFNOL biedt verschillende voordelen voor verzekeraars:

- Verbeterde klantbeleving:

Een soepel, geautomatiseerd FNOL-proces biedt een betere klantbeleving. Het biedt gemak, snellere afhandeling en transparantie, wat bijdraagt aan een hogere klanttevredenheid en retentie. - Onmiddellijke reactie:

FNOL automatiseren houdt in dat verzekeraars onmiddellijk kunnen bevestigen dat de claim is ontvangen, waardoor de verzekerde zeker weet dat hun claim wordt verwerkt. Deze snelle reactie verbetert de klanttevredenheid en vermindert de zorgen over de status van hun claim. - Efficiëntie en snelheid:

Automatisering van FNOL stroomlijnt het hele proces, waardoor de tijd om claims te ontvangen en te verwerken wordt verkort. Geautomatiseerde systemen kunnen direct details vastleggen en opnemen, waardoor handmatige gegevensinvoer wordt geëlimineerd en vertragingen in de claimafhandeling worden geminimaliseerd. - Beperking van menselijke fouten:

Geautomatiseerde FNOL vermindert de kans op menselijke fouten bij het vastleggen of transcriberen van informatie. Consistentie in gegevensinvoer en verwerking helpt bij het waarborgen van nauwkeurigheid gedurende het hele claimsproces. - Fraudedetectie:

eFNOL kan met behulp van algoritmen en analyses mogelijke frauduleuze patronen of discrepanties in gerapporteerde informatie detecteren. Vroegtijdige detectie helpt verzekeraars verdachte claims snel te onderzoeken, waardoor frauduleuze uitbetalingen worden verminderd. - Kostenbesparingen:

Door handmatige interventie te verminderen en de efficiëntie te verbeteren, leidt eFNOL tot kostenbesparingen voor verzekeraars. Het stroomlijnt de operaties, minimaliseert administratieve kosten en stelt medewerkers in staat zich te richten op meer complexe claimkwesties die menselijk oordeel vereisen. - Uitgebreide gegevensanalyse en geautomatiseerde inzichten:

Geautomatiseerde FNOL-systemen genereren gegevens die verzekeraars kunnen analyseren om trends, patronen en verbeterpunten te identificeren. Deze op data gebaseerde aanpak helpt bij het verfijnen van risicobeoordelingen, het verbeteren van productaanbiedingen en het optimaliseren van claimprocessen. - Consistentie in verwerking:

Geautomatiseerde FNOL zorgt voor een consistente aanpak bij het afhandelen van claims, volgens vooraf gedefinieerde protocollen en procedures. Deze consistentie vermindert variabiliteit in claimresultaten en zorgt voor naleving van regelgevende vereisten. - Schaalbaarheid:

FNOL automatisering stelt verzekeraars in staat een hoger aantal claims te verwerken zonder de operationele kosten aanzienlijk te verhogen. Het biedt schaalbaarheid om schommelingen in claimvolumes efficiënt te beheren.

Tijd om eFNOL te omarmen

De meeste, praktische toepassingen van geautomatiseerde FNOL bevinden zich vandaag de dag nog in de beginfase. De adoptiegraad is nog vrij laag, er zitten geen snelle bewegingen in de markt, terwijl verzekeringsnemers al lang klaar zijn voor eFNOL. Daarom kunnen we de komende jaren toch grote sprongen verwachten. Ook de opkomst van AI en grote taalmodellen biedt ons een veelbelovende blik op de toekomst van verzekeringen en risicobeheer.

De toekomst van geautomatiseerde FNOL is al begonnen

Bij SafeDrivePod maken we de toekomst die we net schetsten al waar. Het combineren van de juiste hardware en software is essentieel om FNOL-processen te automatiseren. Samen met wereldberoemde partijen en thought leaders die ook op betekenisvolle wijze buiten de gebaande paden willen treden, implementeren we eFNOL op dit moment. We stellen verzekeraars in staat efficiëntie, nauwkeurigheid, fraude-detectie en klantbeleving te verbeteren, terwijl de operationele kosten worden verlaagd. Het is een strategische zet die niet alleen verzekeraars ten goede komt, maar ook het algehele claimafhandelingsproces voor verzekerden verbetert."

Word je blij van eFNOL?

Neem contact met ons op en we vertellen je er graag alles over, bijvoorbeeld wat eFNOL voor jouw bedrijf zou kunnen betekenen.